第1回勉強会:小柳氏(春日ホーム株式会社)

■2006.8.22 第1回勉強会

発表者:春日ホーム株式会社 小柳 光平氏

テーマ:「不動産の業務に従事する立場から見た、

ストック物件の現状と将来」

春日ホームの小柳と申します。本日は、“不動産の業務に従事する立場から見た、ストック物件の現状と将来”についてお話させていただきます。

今回が、NPO法人(申請中)福岡ビルストック研究会の、第一回目の勉強会になります。本会の趣旨の概要は、設立趣意書にもあるとおりですが、“良好な環境形成のための行為規制を目的とする組織ではなく、ストック活用の意義を「環境・経済・文化」の面において研究・分析し、地域・社会に貢献する”という目標に向かって活動を始めています。

まず、本会の名称にもある“ストック”とは、老朽化したビル又は、そのもの本体(外観、間取り、設備、内装など)が陳腐化してしまっているビルのことを差します。そして、ストック物件には様々な問題があります。

まず、“不動産管理報酬形態における問題点”についてですが、物件のオーナーは、不動産管理会社へ、賃貸管理業務を依頼しています。その不動産管理会社の報酬は、通常、「毎月のテナント賃料の**%相当額」となります。この報酬形態の場合、次の様な問題があります。

例1)物件が満室時の報酬が100%とする場合、空室率が5%であれば、報酬も5%減ることになります。よって、これはテナントの契約状況での成功報酬であり、空室率が高ければ高い程、報酬が低くなることになります。

ストック物件は、空室率が高い方と位置付けられるので、その不動産管理会社の報酬は低くなります。

例2)A物件はユニット数が30戸で、月額テナント賃料が1,000,000円です。陳腐化しているストック物件Bは、テナントの賃料が安いので、ユニット数が 30戸で、賃料が700,000円とします。

不動産管理会社の報酬がテナントの賃料の10%とした場合、A物件の場合は100,000円、ストック物件Bの場合は70,000円となります。対象物件の規模が同じ位なら、不動産管理会社としての業務も同じ位になりますが、この場合、このストック物件の方が、報酬が低いことになります。

次に、“不動産仲介報酬における問題点”ついてです。

不動産仲介の報酬は、テナントが物件の契約に至ったときに発生します。ここで問題になるのは、転換率です。

転換率とは、物件の問い合わせ数などに対しての契約までに至る数のパーセンテージを表したものです。この数値が高ければ高いほど、最も手間がかからずテナントと契約が出来ることになります。この数値が低ければ低いほど、最も手間がかかり、なかなか契約に至りにくいということになります。多くのストック物件は、通常、転換率が低く、不動産管理会社にとって、とても手間がかかるので、それに伴って、不動産仲介における報酬の利益率も低くなります。

例えば、広告媒体などへ、物件の広告を掲載する場合、少なからず、費用は掛かります。その費用を回収するためには、それ相応の反響がなければなりません。そして、問合せから契約に至るまでの転換率が悪い物件は、広告に掲載することが難しいのです。これが、ストック物件のプロモーションに関する問題です。

次は、“物件の収益低下に伴う問題”として、まず、“物件の物理的(メンテナンス)状態が悪くなる”という問題です。この問題の大きな原因は、物件の老朽化に伴って、収益力が低くなり、運営費が多くなっていくことにあります。テナント獲得の場合、物件を短い目で見ると、オーナーは、物件の物理的なものに投資するよりも、賃料の値下げや、インセンティブを多くしたりする方が、実質の投資率も良く、理解し易いのです。ほとんどのストック物件は、この方法で運営をしています。しかし、物件を長い目で見ると、決して良い選択ではない場合が多くあります。それは、将来、物件の収益(物件の価値)が低くなるからです。短い目で物件を見ているオーナー又は不動産管理会社は、物件の物理的(メンテナンス)状態よりも、目の前の収益を重視します。これは、将来、物件の存続に関して軽視していることになります。

悪いストック化の原因の一つは、こうした状況で進むのです。

次に、“未回収損(賃料滞納)が多くなる”問題についてです。物件の老朽化に伴って、物理的にも機能的にも陳腐化し、テナント賃料も安い物件は、次の様な問題があります。

テナント賃料低下よるテナント獲得の方法をとってしまう物件は、必然的に、見込みテナントの収入レベルが低くなってきます。これは、一般的に、テナントの賃料滞納のリスクが増えるということになります。

金融機関などでは、社会の経済状態にもよりますが、ローンの利率を決める際、倒産又は破産率などを考慮します。個人の場合、収入レベルが高い人よりも、低い人の方が、破産をする確率が高いので、テナント賃料の安い物件には、必然的に、収入レベルが低い方の入居者が多くなり、そして、破産率の高い入居者が多いので、テナントの賃料滞納率も高くなると言えます。

不動産管理会社は、物件のオーナーに対し、「テナント賃料の保証」をしているので、「テナントの賃料の滞納」があった場合は、不動産管理において、最も高いリスクの中の一つと言えます。

以上の、ストック物件の現状の問題点の要約として、「陳腐化してしまったストック物件は、不動産管理会社にとって、利益面で良くない点が多いので、物件の管理をしたがらないこと。」「収益が低下したストック物件は、そのほとんどが、陳腐化した、悪いストック化への悪循環を繰り返してしまうこと。」が、考えられます。

次からは、“ストック物件の将来”についてです。

ストック物件は年々増え続けていますが、物件の供給が現在の速度で進めば、さらに物件のストック化が進みます。福岡都心部の人口増加よりも、物件(住宅)の供給の方が多いからです。さらに、2004年あたりから、日本全体の人口の減少が始まり、将来のストック化をさらに加速させる心配もあります。そして、ストック物件の将来を考える上で、重大に関係する、建物の対応年数についてです。

建物とは、物理的に耐用年数があるので、取り壊しをいずれすることになります。しかし、その期限は曖昧で、専門家ですら判断することが難しいほどです。

現在その不動産物件の用途・使用方法が、最大限に有効利用していないと判断した場合も、建物を取り壊すことが、ひとつの選択として存在します。しかし、既存の建物を利用することが、ほとんどの場合、最大限の有効利用となっています。

日本における不動産の有効利用を考える上では、建物の物理的耐用年数が重要な要素となります。鉄筋コンクリートで造られている建物の耐用年数は、欧米諸国では、その限度を「100年」や「半永久的」と社会的に認識されている場合がほとんどです。よって、それらの国では、既存の建物を取り壊して、新しいものを造りなおすことは、あまり考えられていないのです。(=既存の建物を取り壊すことは、基本的に不動産の最大限の有効利用とは考えられていないのです)

しかし、日本の場合、気候や建物の施工方法にもよりますが、その限度を、「30年~50年位」と認識されています。このことに伴って、例え建物が実際には80年位は耐用できるとしても、その建物が築40年位を過ぎていれば、その不動産をその先運用することにおいて、“様々な問題があります。”

例えば、築30年の賃貸マンションを売却しようとする場合、買い手側の問題として、その購入に利用するローンの返済期間が、5年間位でしか組めないケースが多くあります。この場合、買い手は、その購入費用の大半をキャッシュで用意しないといけません。これは、大規模な物件ほど、買い手が見つかりにくいことになります。その事実に伴って、売り側は、売却価格を安くするしかありません。その他に、建物の修繕があります。築30年を過ぎた建物は、時期的に、配管設備やエレベーターの取替えなど、多額の費用を要する修繕が近い将来必要になります。その他にも、借り手側のニーズの問題や、耐震強度の問題など、様々な問題があります。建物の“本当の耐用年数”は、物件のオーナー、不動産管理会社、金融機関、日本政府、テナントなどは知っておかなければなりません。そうしなければ、建物が耐用年数まで、まだ時間が残っているのにも関わらず、早期に取り壊しをしないといけない結果になるからです。

その耐用年数をもとに、不動産の最大限の有効利用を考えなければなりません。そうすれば、正しい投資判断をすることができます。

次に、“ストック化した物件の諸問題”についてです。

ストック化している物件または、物件のストック化が進んでいる現状は、何らかの問題があるからです。それには、“不動産管理会社の問題、収益低下の問題、物件の陳腐化の問題、市場の問題、不動産運用方法の知識不足の問題、運用計画の問題”などの問題となる要素があります。

これを、それぞれ分析することにより、何が問題なのかを把握することができ、もっとも良いと思われる運用方法を選択・提案することができます。

“不動産管理会社の問題”について…。

不動産管理会社の不動産管理報酬形態又は不動産仲介報酬形態による管理不動産の運用は、必ずしも、物件のオーナーの為に、“物件を最大限の有効活用する形態ではない場合が多くある”ということです。

“収益低下の問題”について…。

陳腐化した物件は、収益の低下に伴い、次のような悪循環があります。

収益低下→支出の減額→メンテナンスの繰越→物件の物理的状態の悪化→テナント賃料の低下→未回収損の増加→収益低下→…

何も対応策をしなければ、物件は年数と共に収益力は低下していくので、経済状況が変わらないかぎり、この悪循環は続きます。

“物件の陳腐化の問題”について…。

テナントのニーズは時代と共に変化します。30年前の物件では、現在のテナントのニーズには合わないのです。そして、それを改善するためには多額の費用と、計画の分析をする必要があります。

“市場の問題”について…。

これからは、日本全体の人口が着実に減少していきます。それに伴い、テナントも減少していくのは、必至です。そして、物件のストック化は進んでいます。これは、現在の住宅供給の過剰を意味します。福岡県の人口は増加傾向にありますが、物件のストック化が進む今、住宅供給の過剰の状況は同じです。

“不動産運用方法の知識不足の問題”について…。

ほとんどの不動産管理会社は、物件が陳腐化し、その影響による、ストック化の諸問題を初めて体験しています。その対応策としても、物件のオーナーに提案をする手段を知らない場合が多いのです。単純に収益が悪くなると、テナント賃料を下げがちですが、これは、将来の運用計画を軽視し、目の前の利益を追及している又は、とりあえずその場を凌いでいるケースが多いのです。

“運用計画の問題”について…。

物件の建築当初は、安易な統計資料の基に運用計画書が作られています。そして、それは、現在の経済状況に沿っていないものがほとんどです。実際に物件を運用し始めて、その過去の実績と、物件の耐用年数を基に、その物件の将来における投資分析をし直す必要があります。

以上の方法“など”により、物件のストック化とその問題の要因を知ることができます。そして、そのストック化した物件を、いくつかの代替案として、その運用方法を投資分析することが出来ます。

不動産物件の種類や用途がそれぞれ違うように、その物件のオーナーの考えもそれぞれ違っています。それは、キャッシュフローの増加や、リスクの低さ、物件を持つことのステータスなど、様々です。物件のストック化が問題になり、そして、それを解決するために、それぞれの運用方法とそのリスクを把握し、物件のオーナーは、自分の投資に対して求めるものが満たされるかどうか、その代替案を比較することになります。「ストック活用」は、“ひとつのその代替案の選択肢”として、考えなければなりません。

そこで、「ストック活用の意義」を、「ストックを活用する」ことに限定し、その「意義」を、物件のオーナーの求めるものにそって、「ストック活用」の運用計画案を提案します。

ひとつの例として、次に挙げる物件の場合で考えてみましょう。

「A物件の家主は、物件がストック化して、テナント賃料が年々減っていることに悩んでいました。家主は、物件を売却することは考えておらず、メンテナンスをして、これからも物件を持ち続け、将来に亘りキャッシュフローが増加することを望んでいます。物件の管理会社は、このまま(現状)ではいけないと思い、その改善案を家主へ持ち掛けました。」

A物件の現状の概要は…。

住居系・間取り3DK・月額テナント賃料57,000円・総ユニット数24・築20年・空室20%・GPI(潜在総収入)16,416,000円・空室損3,283,200円・EGI(実効総収入)13,132,800円・自己資本投資額30,000,000円・抵当額100,000,000円・市場の還元率:10%。

“当面の想定”として、運営費が以後毎年2%ずつ増えていき、EGIが以後毎年3%ずつ減っていく。

そして、“問題解決の改善提案の内容”は・・・。

新たに20,000,000円の資本を投下し、以下のことを行います。

3DKの間取りが陳腐化しているため、間取りを2LDKにする。

外壁の状態が悪かったので、外観も見栄えのする建物にする。

水周りの設備を入れ替えて、グレードアップする。

“当面の想定”として、運営費が以後毎年1%ずつ減っていき、EGIは以後毎年3%ずつ増えていく。

ここで、A物件を、今後現状維持をした場合と、代替案の場合とをそれぞれ投資分析をします。そうすると、以下の様な結果が出てきました。

「現状維持」の場合…。

“ROI=9.42%・資本回収=該当せず・NPV=-368,497・IRR=9.87%・価値の上昇=-16,884,528。”

「代替案」の場合…。

“ROI=7.55%・資本回収=3年・NPV=1,328,714・IRR=10.34%・価値の上昇=-5,330,104。”

以上のことで分かることは、まず、ROIが「現状維持」よりも「代替案」の方が低いので、資本改善を20,000,000円する分、投資リスクが高いということが分かります。そして、NPVについては、「現状維持」がマイナス値、「代替案」の方はプラス値になっており、絶対値として「代替案」の方が、1,697,211円高いということになります。そして、一番重要な、IRRについては、「現状維持」よりも「代替案」の方が0.47%上回っており、市場の還元率10.00%よりも、0.34%上回っています。価値の上昇については、どちらもマイナス値になっていますが、その差は、「代替案」よりも「現状維持」の方が、10,000,000円以上も下回っています。

総合的に言えることは、「代替案」でいくと、「現状維持」に比べ、初年度の投資利回り(ROI)は低くなるが、5年後の時点では、内部収益率(IRR)が上回っており、その時点での物件の価値も10,000,000円以上、上回っていると想定できます。

この物件の、5年後のことだけを考えると、「代替案」の方が、合理的に良いと判断することができ、物件のオーナーの目標に沿った改善提案であると言えるでしょう。

以上の、このような方法で、ストック活用を投資指標として数値化し、ストック活用が実行可能であるということ、又、ストックの活用は、良い投資であるということを証明することができれば、物件のオーナーは、ストックの活用の意義を理解することが可能であり、ストック活用を、その不動産の運用方法の一つとして考えることができます。

ストック活用の意義を、今後、より広めていくためには、ストック物件をあらゆる角度・分野から研究・分析をすること、又、それを伝えることが大切であると思います。

【補填資料】

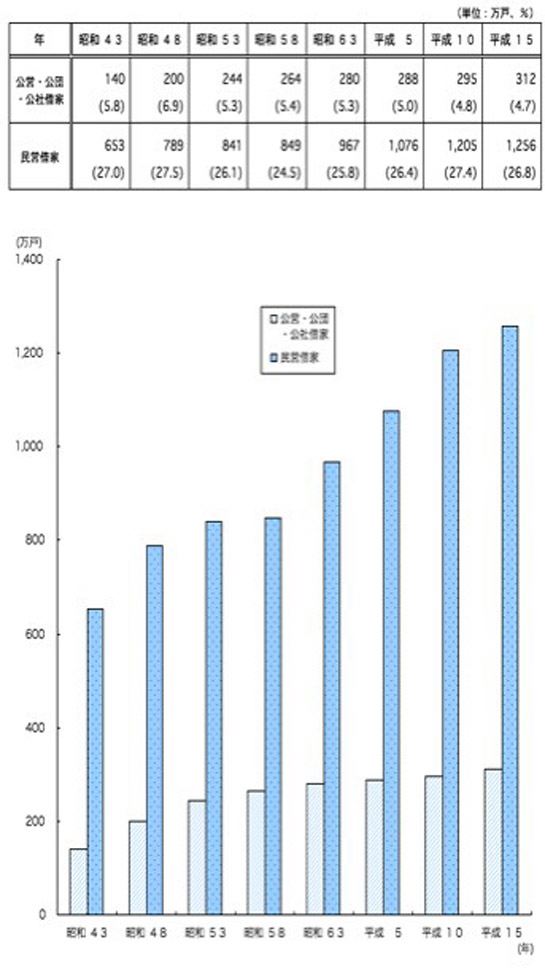

●借家戸数の推移

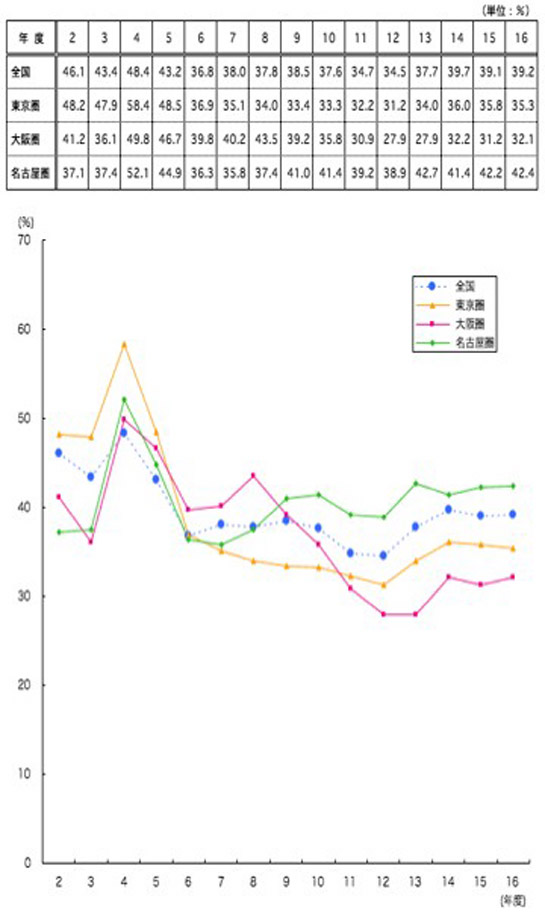

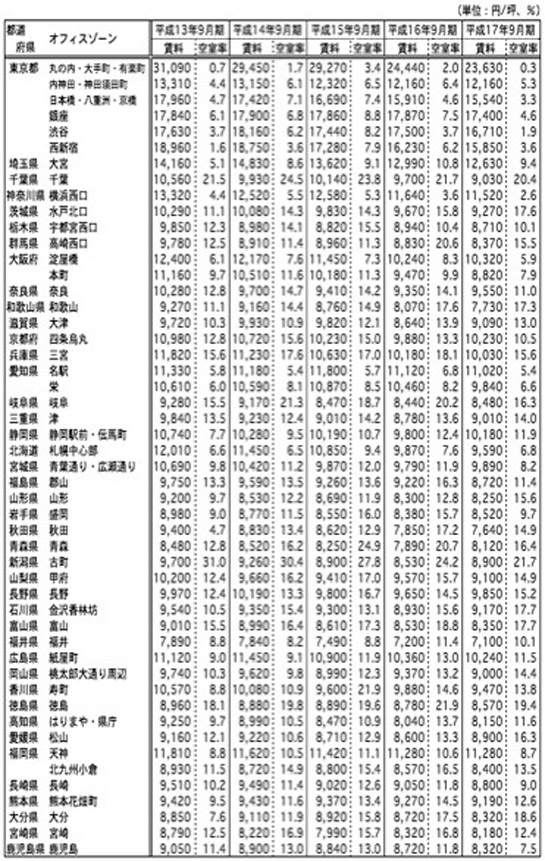

●全国主要都市のオフィスビル平均募集賃料と空室率

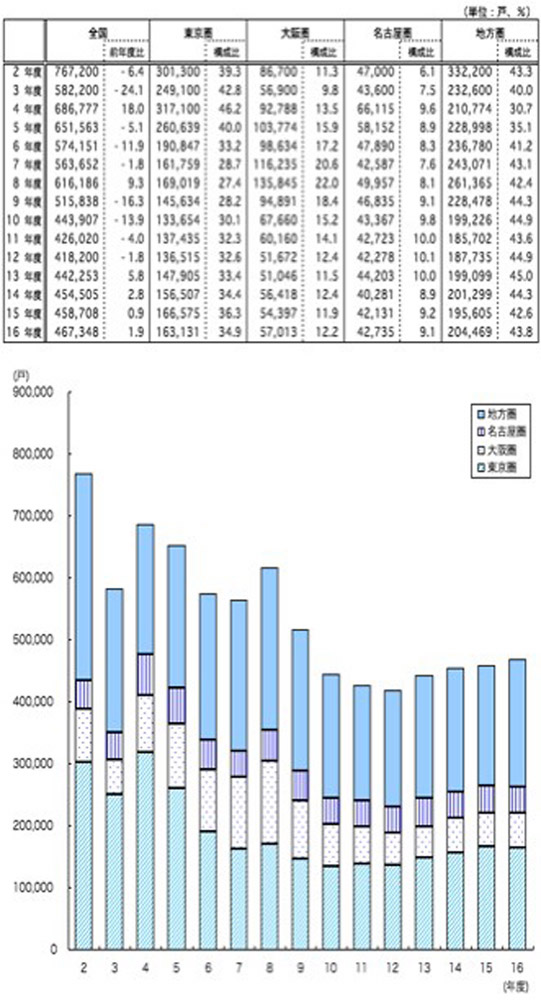

●借家の地域別着工戸数の推移

●全住宅着工戸数に占める借家の割合の推移